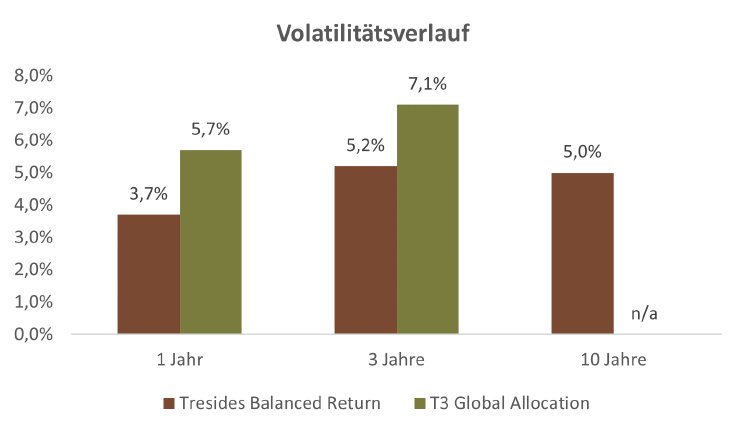

Abbildung 1: Volatilitätsvergleich über 1/3/10 Jahre

Quelle: Tresides, Ampega, Stand: 15.11.2024

Worauf ist der Volatilitätsrückgang zurückzuführen?

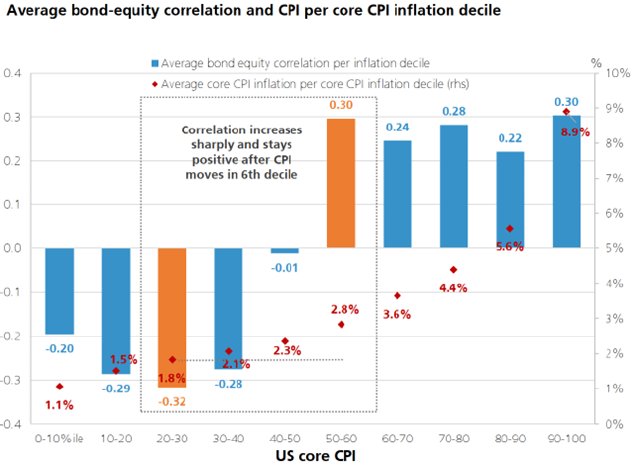

Der Volatilitätsrückgang kann durch zwei Effekte erklärt werden. Zum einen ging die Marktvolatilität (gemessen an der Aktien- und Rentenmarktvolatilität) nach dem Zusammenbruch der Silicon Valley Bank (SVB) im Frühjahr 2023 zurück. Zum anderen aber verbesserte sich der Diversifikationseffekt zwischen dem Aktien- und Rentenmarkt. Dies wiederum lässt sich auf den Inflationsrückgang zurückführen. Nachfolgende Graphik stellt dar, ab welchem Inflationsniveau (gemessen an der US-Kerninflation) die Aktien-Rentenkorrelation vom positiven Bereich in den negativen Bereich dreht. Auffällig dabei ist, dass insbesondere bei einer Inflationsrate zwischen 2,8% und 2,1% ein deutlicher Rückgang der Korrelation festzustellen ist (von +0,3 auf -0,28). Der US Core PCE Index (Preisindex für privaten Konsumausgaben) fiel vom Hoch bei 5,65% im Februar 2022 auf 2,65% im September 2024. Auch die Kerninflation in der Eurozone lag in der Spitze bei 5,7% im März 2023 und ging auf 2,7% im Oktober 2024 zurück:

Abbildung 2: Korrelationsentwicklung in unterschiedlichen Inflationsregimen

Quelle: UBS, Haver, Stand: 11/2024

Wie sehen wir die künftige Aktien-Rentenkorrelation?

Der Disinflationstrend scheint aktuell nachzulassen. Nach dem US-Wahlausgang ist insbesondere davon auszugehen, dass die FED das (US-)Inflationziel von 2% kurzfristig nicht erreichen wird. Neben einem höheren Risiko eines Handelskonflikts (Stichwort: Protektionismus) spielen weitere fiskalpolitische Stützungsmaßnahmen (z.B. Steuererleichterungen) eine Rolle, aber auch eine klare Abkehr von der vorherrschenden Einwanderungspolitik. Auf der anderen Seite scheint die wirtschaftliche Schwäche in der Eurozone und der nachlassende Lohndruck dafür zu sorgen, dass die EZB ihrem Ziel der Preisstabilität um 2% näherkommt. Daher gehen wir zumindest für europäische Multi-Asset Fonds davon aus, dass die Aktien-Rentenkorrelation eher negativ bleiben wird und somit zumindest einen positiven Diversifikationseffekt bietet.

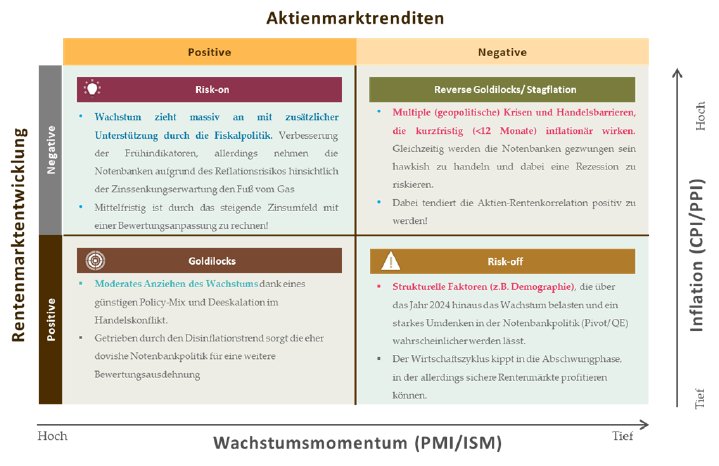

Den Zusammenhang zwischen Wirtschaftswachstum (gemessen an den Frühindikatoren) und der Inflationsentwicklung (Verbraucher- und Produzentenpreise) mit den Aktien-Rentenmarktrenditen lässt sich mit folgenden vier Quadranten darstellen:

Abbildung 3: Zusammenhang zwischen Wirtschafts- und Inflationsentwicklung und Aktien-Rentenmarktrenditen

Quelle: Tresides, Stand: 19.11.2024

Aus unserer Sicht verschiebt sich in den USA derzeit die größte Eintrittswahrscheinlichkeit von dem „Goldilocks“-Szenario (positive Aktienmarkt- und Rentenmarktrenditen) in ein „Risk-on“-Szenario, welches positive Aktienmarktrenditen mit steigenden Zinsen unterstellt. Dies ist darauf zurückzuführen, dass nach der US-Wahl mit einer Ausweitung des fiskalpolitischen Stimulus gerechnet werden kann, welcher das Reflationsrisiko erhöht. Dies könnte mittelfristig in ein „Reverse-Goldilocks“-Szenario umschlagen, sofern Handelszölle deutlich erhöht werden oder die geopolitischen Gefahrenherde eskalieren. Die Folge wären negative Auswirkungen auf Aktien- und Rentenmärkte analog dem Jahr 2022. Inwiefern man neben Aktien und Renten Multi-Asset Portfolien diversifizieren kann, um sich für ein solches Szenario besser zu wappnen, erfahren sie in der kommenden These. Stay tuned…

Rechtliche Hinweise:

Diese Publikation stellt eine Werbung dar und dient der Beschreibung unserer Leistungen und der jeweiligen Produkte. Diese Publikation stellt weder eine Anlageberatung noch ein Angebot für den Kauf oder Verkauf der genannten Produkte dar. Sie ersetzt auch nicht die individuelle und persönliche Beratung des Anlegers. Es handelt sich um eine Werbe- bzw. Marketingmitteilung, die weder den gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit bzw. der Förderung der Unabhängigkeit von Finanzanalysen noch dem Verbot des Handelns im Anschluss an die Verbreitung von Finanzanalysen unterliegt. Die in dieser Publikation enthaltenen Informationen wurden von uns sorgfältig zusammengestellt und beruhen auf Quellen, die wir für zuverlässig erachten. Eine Gewähr für die Aktualität, Vollständigkeit und Richtigkeit können wir jedoch nicht übernehmen. Alle Meinungsäußerungen geben die aktuelle unverbindliche Auffassung der Tresides Asset Management GmbH wieder und können jederzeit ohne vorherige Ankündigung geändert werden. Die Darstellung vergangenheitsbezogener Daten oder die Abbildung von Auszeichnungen geben keinen Aufschluss über die zukünftige Entwicklung der genannten Produkte.