- Hohe Inflation, schwaches Wachstum und straffe Geldpolitik lasten zunächst auf Kapitalmarktperspektiven

- Verbesserungen bei diesen Schlüsselfaktoren hellen im Verlauf von 2023 Perspektiven für Risikoanlagen graduell auf

- Rentenanlagen vor der Renaissance, insbesondere Unternehmensanleihen attraktiv

- Aktien trotz Gegenwind bei Gewinnentwicklung mit leichtem Erholungspotenzial

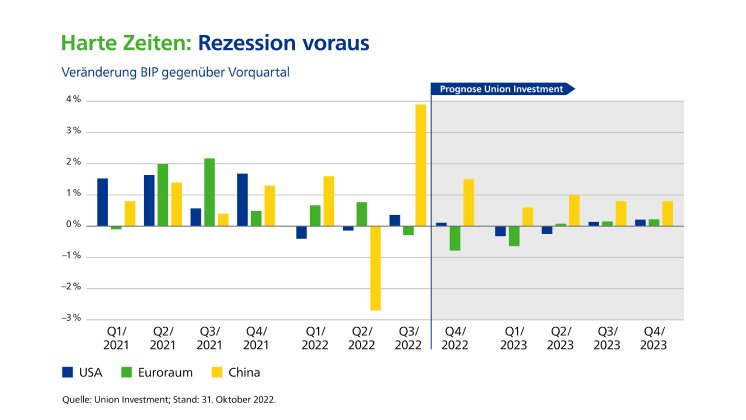

Rein wirtschaftlich wird das Jahr 2023 nach Ansicht des promovierten Volkswirts herausfordernd. „In den westlichen Ländern wird sich eine Rezession kaum vermeiden lassen“, erwartet Engels. Zwar sind die Ursachen unterschiedlich. Während das Wachstum in den USA durch die sehr schnelle und scharfe Straffung der Geldpolitik nachgeben dürfte, ist der Abschwung in Europa das Ergebnis der Energiekrise und der hohen Inflation. „Beide großen westlichen Wirtschaftsregionen werden in der Jahresrate schrumpfen – die USA um 0,2 Prozent, der Euroraum sogar um 1,0 Prozent.“

Besonders hart trifft es Deutschland. „Die deutsche Wirtschaft befindet sich im Auge des Sturms“, sagt Engels. Hohe Energiekosten belasten die Unternehmen im produzierenden Gewerbe. Gleichzeitig dürften sich die Verbraucher angesichts weiter hartnäckiger Inflation und wachsender Arbeitsplatzunsicherheit eher zurückhalten. Auch der Außenhandel fällt als Treiber aus. „Neben den USA wächst China aufgrund seiner Null-Covid-Strategie sehr schwach. Das wird nicht reichen, um in Deutschland das Wachstum über die Nulllinie zu hieven, auch wenn die Fiskalpolitik unterstützend wirkt.“ Im Ergebnis erwartet der Kapitalmarktstratege in Deutschland einen BIP-Rückgang um 1,4 Prozent.

Inflation bleibt hoch, sinkt aber

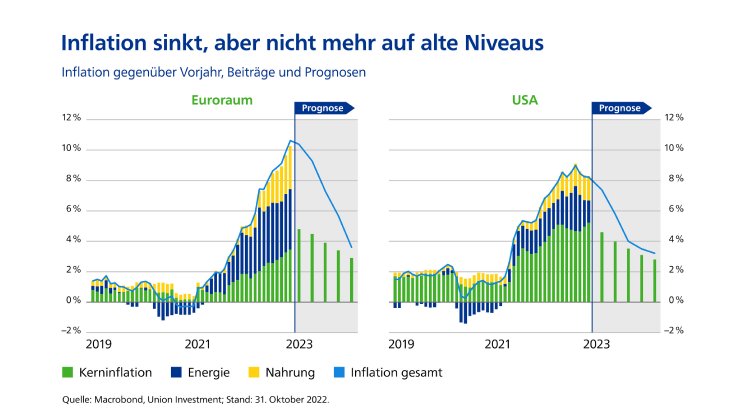

Für die Kapitalmärkte ist es nach Einschätzung von Engels wichtig, dass keine schwere Rezession zu befürchten ist. Diese eher positive Perspektive dürfte im Jahresverlauf 2023 stärker die Sicht der Investoren prägen, so dass mit verhaltenem Konjunktur- und Inflationsoptimismus zu rechnen ist. „Die Inflation wird zwar strukturell höher bleiben, als wir es in den vergangenen zehn Jahren gewohnt waren“, ist Engels überzeugt. „Aber von den aktuell hohen Niveaus werden wir im Jahresverlauf 2023 runterkommen.“ Als Gründe verweist er auf die sich verlangsamende Wirtschaft, Bremseffekte durch die weltweit gestraffte Geldpolitik und die aufgrund stabilerer Lieferketten wieder gesunkenen Preise für Vor- und Zwischenprodukte. Auch bei den Energiepreisen rechnet er mit einer Beruhigung. Im Ergebnis dürfte die Teuerung nach Prognosen von Union Investment in den USA im kommenden Jahr noch um 4,1 Prozent zulegen, während sie im Euroraum und in Deutschland bei 6,4 Prozent liegen sollte.

Sinkende Inflationsraten verringern geldpolitischen Handlungsdruck

„Den Notenbanken wird die sinkende Inflation die Arbeit erleichtern“, erwartet Engels. Deren Schwerpunkt liegt aktuell ganz klar auf der Inflationsbekämpfung. Je weniger schnell aber die Preise weiter steigen, desto eher können die Zentralbanken ihren Straffungskurs verlangsamen oder gar anhalten. „Wir werden 2022 nochmal einen Zinsschritt um 75 Basispunkte und im ersten Quartal 2023 Anhebungen um weitere 50 Basispunkte sehen – dann dürfte Schluss sein“, fasst er seine Erwartungen an die Europäische Zentralbank (EZB) zusammen. Danach sieht er den Abbau der Notenbankbilanz auf der Tagesordnung. „Damit wird die EZB 2023 beginnen. Wir rechnen daher insgesamt mit einer Liquiditätsverknappung durch die Zentralbanken im kommenden Jahr.“ Das gilt auch für die US-amerikanische Notenbank Federal Reserve (Fed), die er schon näher am Ende ihres Zinserhöhungszyklus sieht. „Für die Fed-Sitzung im Dezember 2022 rechnen wir mit einer weiteren Anhebung um 50 Basispunkte. Im nächsten Jahr dürfte die Fed dann vielleicht nochmal nachlegen, aber viel wird sie nicht mehr an der Zinsschraube drehen.“

Rentenmarkt bietet wieder Chancen

Chancen sieht Engels vor allem bei ausgewählten Rentenanlagen. „Nach langer Durststrecke werden Anleihen wieder zunehmend attraktiv“, meint er. Der Zinsmarkt hat seiner Einschätzung nach die Entwicklungen bei den Schlüsselfaktoren Wachstum, Inflation und Geldpolitik bereits weitgehend verarbeitet. „Der Höhepunkt bei der Inflation und der Wendepunkt bei der Geldpolitik dürften bald erreicht sein, das Potenzial für weitere Renditeanstiege ist also begrenzt. Gleichzeitig befinden wir uns wieder auf Renditeniveaus, die für viele Investoren eine Anlage in sicheren Anleihen attraktiv machen – anders als in den vergangenen Jahren.“

Für besonders attraktiv hält der Kapitalmarktstratege im Verlauf des Börsenjahres selektives Exposure zu Unternehmensanleihen und strukturierten Anleihen, vor allem von relativ bonitätsstarken Emittenten (Investment Grade). „Der Gegenwind über steigende Renditen bei sicheren Anleihen sollte nachlassen, gleichzeitig sind die Fundamentalrisiken bei qualitativ hochwertigen Schuldnern auch in einem rezessiven Umfeld begrenzt“, sagt Engels. Hinzu kommt seiner Ansicht nach noch ein zyklisches Argument: „Trübt sich das Umfeld ein, verlieren Unternehmensanleihen üblicherweise als eine der ersten Anlageklassen. Aber sie profitieren auch mit als erste, wenn es wieder aufwärts geht.“

Engels rät Anlegern daher zu einer besonders sorgfältigen Titelauswahl, insbesondere bei hochverzinslichen Papieren. „Dort gibt es interessante Namen und attraktive Renditen – aber wenn die Konjunktur sich abschwächt, trifft es hier viele Unternehmen mit voller Wucht.“ In den Schwellenländern teilt sich das Anlageuniversum für Engels durch steigende Rohstoffpreise auf der einen Seite und anziehende Zinsen in den Industrieländern auf der anderen Seite sehr scharf in Gewinner und Verlierer. Auch bei Anleihen aus der europäischen Peripherie hält der Kapitalmarktstratege eine genaue Unterscheidung für notwendig. „In Italien herrscht große politische Unsicherheit, so dass steigende Risikoaufschläge wahrscheinlich sind. Andere Länder haben ihre Hausaufgaben gemacht, sind politisch relativ stabil und dürften recht gut durch das weiterhin schwierige Kapitalmarktumfeld kommen.“

Aktien vor leichter Erholung 2023

Nach dem schwachen Börsenjahr 2022 sieht Engels die Aktienmärkte vor einer leichten Erholung. Auch hier gilt, dass sich diese Erholung vermutlich erst in der zweiten Jahreshälfte zeigen wird. „Die Rezession wird zwar dazu führen, dass die Unternehmensgewinne global um rund zehn Prozent schrumpfen. Aber gleichzeitig wird der Druck auf die Bewertungen deutlich nachlassen, da größere Zinsanstiege nicht mehr zu erwarten sind.“

Wie bei Unternehmensanleihen empfiehlt der Kapitalmarktstratege auch bei Aktien auf Selektion zu setzen und dabei die Trends der Vergangenheit auf den Prüfstand zu stellen. „Über viele Jahre hinweg haben Wachstumswerte besser abgeschnitten als der breite Markt. Warum? Weil Wachstum knapp und die Zinsen historisch niedrig waren. Das ändert sich gerade, und damit wird die Dominanz dieses Stils abnehmen. Substanz- oder Value-Werte werden strukturell attraktiver“, fasst er zusammen. Auch bei Aktien mit hohem Nachhaltigkeitsanteil, die 2022 starke Einbußen verzeichneten, sieht er eine Trendumkehr. „Nicht alle Belastungsfaktoren für ESG-Aktien sind 2023 einfach weg. Aber es hilft, dass sich der Umbau hin zu nachhaltigeren Volkswirtschaften beschleunigt, und das nicht zuletzt in den USA.“

Bei Aktien aus den Schwellenländern ist Engels hingegen zurückhaltend und verweist auf die große Bedeutung chinesischer Aktien. „Rund 40 Prozent der Schwellenländer-Aktien stammen aus China. Das ist nicht nur schwierig in Bezug auf die starke Konzentration, sondern auch die zunehmende Politisierung der chinesischen Finanzmärkte“, nennt er die Gründe. „Diese Faktoren fallen umso mehr ins Gewicht, weil wir mittelfristig von einer Verschärfung der Rivalität zwischen China und dem Westen ausgehen.“ Daher schätzt der Kapitalmarktstratege Schwellenländer-Aktien in Bezug auf die risikoadjustierte Renditeerwartung derzeit als vergleichsweise wenig attraktiv ein, auch wenn die Bewertungen vergleichsweise günstig sind.

Rohstofffavorit Industriemetalle

Bei Rohstoffen, die vor allem im ersten Halbjahr 2022 ein Stabilitätsanker im Depot waren, sieht Engels für 2023 weniger Chancen. „Die Wachstumsverlangsamung wird auch an Rohstoffen nicht spurlos vorbeigehen.“ Als Beispiel verweist er auf Energierohstoffe, wo er mit einer Überversorgung bei Rohöl rechnet. „Unsere Ölpreisprognose auf Sicht von zwölf Monaten liegt bei 80 US-Dollar je Fass Rohöl der Sorte Brent – also deutlich niedriger als heute.“ Auch bei Edelmetallen wie Gold und Silber sieht er angesichts der gestiegenen Attraktivität von risikolosen Alternativen wie etwa US-Staatsanleihen das Aufwärtspotenzial begrenzt, während er Industriemetalle als attraktiv einschätzt. „Hier hat der Preis bereits deutlich korrigiert und die Nachfrage profitiert besonders vom Ausbau der erneuerbaren Energien.“

Geduld – Zeit arbeitet für Risikoanlagen

„Anleger sollten sich von schlechten Nachrichten in den kommenden Monaten nicht aus der Ruhe bringen lassen“, rät Engels zum Start in das neue Börsenjahr. „Geduld wird sich auszahlen. Denn mit den erwarteten graduellen Verbesserungen bei den Schlüsselfaktoren Konjunktur, Inflation und Geldpolitik wird im Lauf des Jahres 2023 der Umschwung kommen, und dann gilt es dabei zu sein“, fasst er seine Erwartungen zusammen.