- Online einfach schneller: Digitale Lösung von CRIFBÜRGEL automatisiert Übermittlung finanzwirtschaftlicher Unternehmensdaten

- Alles datenschutzkonform: Mit Einwilligung der antragstellenden Unternehmen nutzt FINSATION die aus den DATEV-Lösungen übermittelten finanzwirtschaftlichen Daten.

- Lösung zur rechten Zeit: Deutsche Unternehmen beantragten zuletzt mehr Kredite. Doch die Bearbeitung der gesetzlich geforderten Unterlagen ist sehr aufwendig

- Der digitale Prozess startet ab sofort in Deutschland in eine Pilotphase

Digitalisierung? Dringend notwendig!

Kredite zu vergeben, bedeutet für Banken noch immer viel manuelle, analoge Arbeit. Der gesamte Prozess zur Prüfung von Kreditwürdigkeit und Kreditfähigkeit eines Antragstellers ist hochaufwendig. Die Anträge enthalten eine Fülle von Informationen: etwa die Stammdaten des Unternehmens, Kennzahlen zur finanziellen Situation oder Daten zum Geschäft. Diese Angaben müssen durch Einzelunterlagen belegt werden. Oft werden die Daten dann per Hand verarbeitet, also mühsam abgetippt. So ist die Zeit, die für das Onboarding eines mittelgroßen Unternehmens im Schnitt benötigt wird, von 21 Stunden im Jahr 2017 auf 36 Stunden im Jahr 2019 gestiegen.

Business-Kunden beklagen langwierige und schlecht strukturierte Prozesse. „Die Digitalisierung macht auch vor dem Firmenkundengeschäft nicht halt. Unternehmer und Finanzverantwortliche wollen für einen Kreditantrag nicht mehr in die Bank kommen müssen, sondern die Angebote der Institute schnell online nutzen. Die Banken stellt das vor große Herausforderungen: Sie wollen ihr Firmenkunden-Angebot zwar digitalisieren, unterliegen aber strengen Vorgaben, welche Angaben von Firmenkunden vorliegen müssen”, erklärt Dr. Frank Schlein, Geschäftsführer bei CRIFBÜRGEL. „Mit dem Digitalen Finanzbericht wurde eine Grundlage geschaffen, um dem Problem zu begegnen. FINSATION ergänzt diesen Ausgangspunkt um einen vollständig digitalen Prozess und finanzwirtschaftliche Daten – auch unterjährig.”

Mit FINSATION können die finanzwirtschaftlichen Daten eines Unternehmens mit wenigen Klicks digital an das Kreditinstitut übermittelt werden. Neben der raschen Bearbeitung ohne Medienbruch und der flexiblen Ausgabe der vorliegenden Daten, gemäß der gewünschten Parameter der jeweiligen Bank, ist vor allem die Aktualität der Daten ein Vorteil: Sie sind meist nicht älter als sechs Wochen, stammen in der Regel vom Zeitpunkt der letzten Umsatzsteuervoranmeldung und umfassen wichtige Kennzahlen, etwa zu Eigenkapital, Liquidität, Verschuldung und Verbindlichkeiten des Unternehmens sowie Angaben zu seinen Assets und dem Cash Flow. Die Übermittlung erfolgt dabei nur mit der Zustimmung des weisungsberechtigten und sicher authentifzierten Unternehmensvertreters unter Einbezug seines steuerlichen Beraters – zweckgebunden, transparent und stets in Übereinstimmung mit allen rechtlichen Vorgaben sowie hohen Sicherheitsstandards.

Verlässlicher Prozess dank detaillierter Datenbasis

Mit Einwilligung der Antragssteller und unter Einbezug dessen steuerlichen Beraters nutzt FINSATION die aus den DATEV-Lösungen übermittelten finanzwirtschaftlichen Daten. Mit Hilfe der Finanzbuchführungssysteme aus dem Hause DATEV werden gemeinsam von Steuerberatern und Unternehmern die Buchführungen von den überwiegend mittelständischen deutschen Unternehmen (rund 2,5 Millionen) erstellt. Die vorliegenden Daten werden nach Genehmigung des Verantwortlichen genutzt, um eine monatliche Auswertung der finanzwirtschaftlichen Lage der Betriebe zu erstellen. Alles das passiert bereits heute – nur eben nicht durchgängig digital. „Die Steuerberater und DATEV sind deutschen Unternehmern als zuverlässige und vertrauenswürdige Partner bekannt. Gemeinsam mit ihnen können wir im Auftrag der Unternehmen die nötigen Kennzahlen für eine Kontoeröffnung, einen Kreditantrag oder Leasingverträge schnell, einfach und ohne viel Bürokratie mit der Bank austauschen“, erklärt Schlein. Ab sofort startet der schlanke, digitale Prozess zur Kreditrisikoeinschätzung zunächst in Deutschland in eine Pilotphase. Aus den Erfahrungen der Pilotierung werden anschließend Maßnahmen abgeleitet, um dauerhaft einen schnellen und effizienten Prozess in Echtzeit anzubieten.

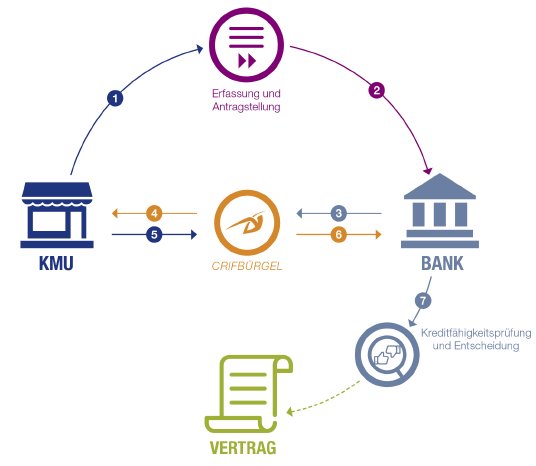

Abb. 1: Kreditantrag digital und ohne Medienbruch – in 7 einfachen Schritten

Mit FINSATION verläuft der gesamte Antragsprozess digital und braucht nur sieben einfache Schritte. Nach Ende der Pilotphase können diese Schritte noch weiter optimiert werden.

- Das KMU stellt vor Ort oder im Internet eine Finanzierungsanfrage.

- Die Stammdaten werden erfasst und die Finanzierungsanfrage wird an die Bank weitergeleitet.

- Die Bank stellt an CRIFBÜRGEL die Anfrage zur Abholung der finanzwirtschaftlichen Daten des KMU (über DATEV).

- CRIFBÜRGEL initiiert die Autorisierungsanfrage für diese Daten (einmalig oder wiederkehrend).

- Die autorisierte Person des KMU erhält eine PUSH-Nachricht von DATEV auf das Smartphone und gibt die Anfrage unter automatischem Einbezug der Steuerberatung frei à Einwilligung erteilt.

- CRIFBÜRGEL sendet die (gegebenenfalls aufbereiteten) Daten zur weiteren Verarbeitung an die Bank.

- Die Bank nutzt die Daten zur Kreditwürdigkeits- und Kreditfähigkeitsprüfung und fällt ihre Entscheidung. Der Kreditnehmer bekommt die Rückmeldung zur Finanzierungsentscheidung.

Die richtige Lösung zur richtigen Zeit

Laut der PwC-Studie „Wer finanziert die Covid-19-Krise?“ wächst der Bestand an Unternehmenskrediten bei deutschen Banken bereits seit 2015. Beschleunigt durch die Pandemie legte der Gesamtbestand im ersten Halbjahr 2020 jedoch noch einmal kräftig zu und kletterte erstmals seit 2003 auf über 1,1 Billionen Euro. Firmenkredite erwirtschafteten damit 18 Prozent der Zinserträge deutscher Banken. Mit einem Zuwachs von 6,8 Prozent gegenüber dem Vorjahr haben sie andere Kategorien wie Konsumentenkredite und Baufinanzierungen klar hinter sich gelassen. Gleichzeitig treibt Covid-19 auch die Digitalisierung voran. Laut der Mastercard-Studie „Evolution of Banking“ aus dem September 2020 erwägt jeder zweite Deutsche (51 Prozent) den Wechsel zu einer Digitalbank. Und mehr als jeder vierte Deutsche (28 Prozent) wickelt Finanztransaktionen seit Ausbruch der Pandemie häufiger per App oder Online-Banking ab. FINSATION trägt dieser neuen Marktumgebung Rechnung.

Weitere Informationen gibt es unter: www.finsation.de