So lauten die zentralen Ergebnisse aus dem „Schuldenbarometer 2019“ des Informationsdienstleisters CRIFBÜRGEL.

„Der Rückgang bei Privatinsolvenzen im Jahr 2019 ist vor allem auf die solide Beschäftigungs- und Einkommensentwicklung bei den Privatpersonen zurückzuführen“, sagt CRIFBÜRGEL Geschäftsführer Christian Bock. 2020 wird es aber zu einer Trendumkehr bei den Privatinsolvenzen kommen. „Das Coronavirus wird die Wirtschaft schwer belasten, wobei die Auswirkungen heute noch gar nicht abschätzbar sind. Wir müssen jedoch davon ausgehen, dass es in der Folge auch wieder mehr Privatinsolvenzen in Deutschland geben wird“, so Bock. Auch am Arbeitsmarkt wird es durch die Krise zu massiven Einschnitten kommen. „Arbeitslosigkeit und die damit verbundene Einkommensverschlechterung ist der Haupttreiber für eine Privatinsolvenz. Wenn die Arbeitslosigkeit ansteigt, wird es wieder mehr Insolvenzen in Deutschland geben, da die Personen bei weiterhin hohen Kosten über weniger Geld verfügen“, erklärt Bock. Aber nicht nur Arbeitslosigkeit, sondern auch der starke Anstieg von Kurzarbeit wird die Zahl der Privatinsolvenzen erhöhen. „Die Menschen in Deutschland werden weniger Geld in der Tasche haben, um ihren Verpflichtungen wie Kreditzahlungen, Mieten oder Finanzierungen nachzukommen. Auf Dauer führt weniger Einkommen erst in die Überschuldung und dann in die Privatinsolvenzen“, sagt Bock.

Bereits jetzt gelten circa 6,8 Millionen Bürger als überschuldet. Für viele diese Personen sorgt ein Schock auf der Einkommensseite für ein erhöhtes Risiko einer Privatinsolvenz.

Derzeit geht CRIFBÜRGEL in diesem Jahr von einem Anstieg von mindestens 10 Prozent bei den Privatinsolvenzen aus. Da in den Insolvenzstatistiken vor allem die Vergangenheit abgebildet wird, sie gewissermaßen ein Blick in den Rückspiegel sind, werden die wirtschaftlichen Folgen durch die Corona-Krise erst im 2. Halbjahr 2020 und dann verstärkt 2021 einen Einfluss auf die Insolvenzzahlen haben.

Grundsätzlich gibt es sechs Hauptursachen, die die Betroffenen in eine finanziell prekäre Lage führen und damit eine Privatinsolvenz auslösen können. Zu den Gründen gehören Arbeitslosigkeit und reduzierte Arbeit, Einkommensarmut, gescheiterte Selbstständigkeit, unwirtschaftliche Haushaltsführung, Veränderungen in der familiären Situation wie Scheidung beziehungsweise Trennung und Krankheit.

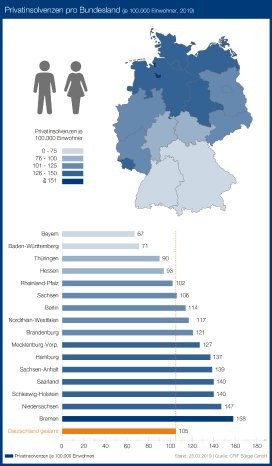

Wie schon in den Vorjahren zeichnete sich auch 2019 ein deutliches Nord-Süd-Gefälle ab. Mit 158 Fällen pro 100.000 Einwohner hat Bremen die höchste Quote an Privatinsolvenzen zu vermelden. Es folgen Niedersachsen (147 Privatinsolvenzen je 100.000 Einwohner) sowie Schleswig-Holstein und das Saarland (je 140). Der Bundesdurchschnitt lag 2019 bei 105 Privatpleiten je 100.000 Einwohner. Deutlich darüber liegen auch die Bundesländer Sachsen-Anhalt (139), Hamburg (137) und Mecklenburg-Vorpommern (127). Am wenigsten Privatinsolvenzen gab es 2019 in Bayern (67 je 100.000), Baden-Württemberg (71) und Thüringen (90).

Hinsichtlich der absoluten Privatinsolvenzzahlen stehen mit Nordrhein-Westfalen (20.989), Niedersachsen (11.715) und Bayern (8.738) zugleich die bevölkerungsreichsten Bundesländer an der Spitze der Insolvenzstatistik.

In sechs Bundesländern sind die Privatinsolvenzen angestiegen – allen voran in Sachsen mit einem Plus von 5,8 Prozent. Aber auch Rheinland-Pfalz und Sachsen-Anhalt (jeweils plus 3,4 Prozent) sowie Berlin (plus 2,5 Prozent) meldeten mehr Privatinsolvenzen. Deutlich weniger Privatinsolvenzen gab es 2019 in Bayern (minus 7,1 Prozent), Thüringen (minus 6,4 Prozent), Nordrhein-Westfalen (minus 6,0 Prozent), im Saarland (minus 5,2 Prozent) und in Bremen (minus 4,4 Prozent).

Der Trend der letzten Jahre, dass in Deutschland eher Männer eine Privatinsolvenz anmelden mussten als Frauen, setzte sich auch 2019 fort. 59,1 Prozent (51.313) der Privatinsolvenzen wurden von Männern angemeldet. Auch im relativen Vergleich der Geschlechter sind die Männer führend. Auf 100.000 Männer entfielen 126 Privatinsolvenzen. Demgegenüber stehen 85 Privatpleiten je 100.000 weibliche Einwohner.

Das Schuldenbarometer 2019 bestätigt einen weiteren Trend der letzten Jahre. So gehen die Privatinsolvenzen in den jüngeren Altersgruppen weiter zurück. Bei den 18-20-Jährigen mussten 365 Bürger und damit 3,9 Prozent weniger eine Privatinsolvenz anmelden. Gleiches gilt für die Gruppe der 21-30-Jährigen. Hier sank die Fallzahl um 6,0 Prozent auf 13.339 Privatinsolvenzen.

Auffällig ist hingegen die Entwicklung in den beiden ältesten Altersgruppen. So stiegen die Privatpleiten bei den älteren Bundesbürgern (61 Jahre und älter) um 0,9 Prozent auf 9.478 Fälle.

Überraschend angestiegen sind auch die Privatinsolvenzen in der Altersgruppe der 51 bis 60-Jährigen. Auch in dieser Gruppe stiegen die Fallzahlen um 1,7 Prozent auf 18.348 Privatinsolvenzen.

Privatpersonen haben vor allem Schulden bei Kreditinstituten, Versandhändlern, Versicherungen, Behörden, Vermietern, Energieversorgern und Telefongesellschaften.

Es ist ein Mythos, dass Privatpersonen erst hoch verschuldet sein müssen, um in die Privatinsolvenz zu rutschen. Über alle Altersgruppen hinweg liegt die Durchschnittsschuldenhöhe der Betroffenen bei rund 29.000 Euro. Bei den unter 30-Jährigen ist der Wert jedoch weitaus geringer. Hier liegt die durchschnittliche Schuldensumme bei knapp unter 12.000 Euro. Mit steigendem Alter steigen auch die Schulden auf durchschnittlich bis zu 46.000 Euro bei den Bundesbürgern in der Altersgruppe 61 Jahre und älter.

Die kompletten Ergebnisse finden Sie auf unserer Homepage unter

https://www.crifbuergel.de/...