„Derzeit gehen wir davon aus, dass die Privatinsolvenzen auch auf Jahressicht sinken werden. Dies wäre der sechste Rückgang in Folge. Für das Jahr 2016 prognostizieren wir aktuell 103.000 private Insolvenzen. Das wäre der niedrigste Stand seit 2005, als rund 100.000 Verbraucher eine Insolvenz anmelden mussten", kommentiert Bürgel Geschäftsführer Dr. Norbert Sellin die aktuellen Zahlen.

Hauptgrund für den erneuten Rückgang ist die weiterhin positive Entwicklung auf dem Arbeitsmarkt. Seit 2011 nimmt die Zahl der Privatinsolvenzen ab. Damit folgt dieser Trend leicht verzögert dem Rückgang der Arbeitslosigkeit, der bereits Mitte 2009 begann. „Mit dieser positiven Lage am Arbeitsmarkt geht auch die Entwicklung bei den Privatinsolvenzen einher“, so Dr. Sellin.

Ein weiterer Faktor, der Einfluss auf die Situation bei den Privatinsolvenzen hat, ist die Höhe der Einkommen der Verbraucher. „Je höher die Realeinkommen der Bürger sind, desto niedriger ist die Gefahr von Privatinsolvenzen“, erklärt der Bürgel Geschäftsführer.

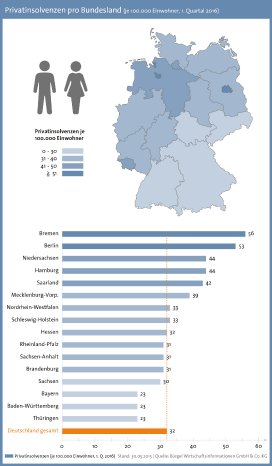

Die meisten Privatinsolvenzen wurden im 1. Quartal 2016 in den drei Stadtstaaten Bremen, Berlin und Hamburg gemessen. Bremen ist mit 56 Privatinsolvenzen je 100.000 Einwohner erneut Insolvenzspitzenreiter. In der Hauptstadt rangierte die Insolvenzquote bei 53 Insolvenzen je 100.000 Einwohner. In Hamburg und Niedersachsen gab es auf 100.000 Einwohner 44 Insolvenzen. Über dem Bundesdurchschnitt von 32 Privatpleiten je 100.000 Einwohner lagen auch das Saarland (42), Mecklenburg-Vorpommern (39) sowie Nordrhein-Westfalen und Schleswig-Holstein (je 33).

Hessen liegt mit einer Insolvenzquote von 32 Privatinsolvenzen je 100.000 Einwohner im Bundesdurchschnitt.

Bayern, Baden-Württemberg und Thüringen meldeten die wenigsten Privatinsolvenzen (jeweils 23 je 100.000 Einwohner).

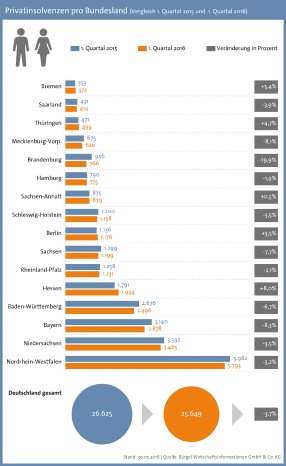

In fünf Bundesländern zeigt sich der Trend sinkender Privatinsolvenzzahlen nicht. In Hessen stiegen die Privatpleiten mit acht Prozent am stärksten. Auch in Bremen (plus 5,4 Prozent), Thüringen (plus 4,7 Prozent), Berlin (plus 3,5 Prozent) und Sachsen-Anhalt (plus 0,5 Prozent) meldeten mehr Bundesbürger als vor einem Jahr eine Insolvenz an. Weitaus erfreulicher ist die Situation in Brandenburg. Hier sank die Zahl der Privatinsolvenzen um 19,9 Prozent. Aber auch in Bayern (minus 8,3 Prozent), Mecklenburg-Vorpommern (minus 8,1 Prozent), Sachsen (minus 7,7 Prozent) und Baden-Württemberg (minus 6,7 Prozent) gab es deutliche Rückgänge.

In der Analyse der Altersklassen lohnt sich besonders ein Blick auf die Altersgruppe „61 Jahre und älter“, da diese in den letzten vier Jahren steigende Privatinsolvenzen verbuchte. Im 1. Quartal 2016 meldeten in dieser Altersklasse erstmals wieder weniger Privatleute eine Insolvenz an (minus 2,9 Prozent). Von einer Trendumkehr kann aufgrund des frühen Bemessungszeitpunktes aber noch keine Rede sein.

Wie schon in den letzten Jahren ist der Anteil von Männern an der Privatinsolvenzstatistik auch im 1. Quartal 2016 höher als der von Frauen. Dies bezieht sich sowohl auf die absoluten als auch auf die relativen Zahlen. Während der relative Wert im Bundesdurchschnitt 32 Fälle je 100.000 Einwohner ausmacht, verantworteten männliche Bundesbürger in den ersten drei Monaten des Jahres 38 Privatpleiten je 100.000 Einwohner (absolut: 15.158 Fälle). Dem gegenüber stehen 10.491 Frauen, die eine private Insolvenz anmelden mussten. Anders ausgedrückt wurden 25 Frauen unter 100.000 Bürgern zahlungsunfähig.

Es ist unzutreffend, dass Personen vor einer Insolvenz hoch verschuldet sein müssen. Über alle Altersgruppen hinweg liegt die Durchschnittsschuldenhöhe der Betroffenen bei rund 32.500 Euro. Bei unter 25-Jährigen ist der Wert weitaus geringer. Hier liegt die durchschnittliche Schuldensumme bei knapp unter 10.000 Euro. Mit steigendem Alter steigen auch die Schulden auf bis zu einem Durchschnitt von 43.000 Euro bei den Bundesbürgern in der Altersgruppe 61 Jahre und älter.

Die wesentlichen Ursachen für eine Privatinsolvenz sind eng verknüpft mit der Einkommenssituation der betroffenen Personen. Es gibt sechs Hauptursachen der Privatinsolvenz. Zu den Gründen gehören Arbeitslosigkeit und reduzierte Arbeit, Einkommensarmut, gescheiterte Selbstständigkeit, ein zum Einkommen unpassendes Konsumverhalten, Veränderungen in der familiären Situation wie Scheidung beziehungsweise Trennung und Krankheit. Der überwiegende Teil der Privatpersonen in einer Insolvenz hat vor allem bei Kreditinstituten, Versandhändlern, Versicherungen, Behörden, Vermietern, Energieversorgern und Telefongesellschaften Schulden.

Die kompletten Ergebnisse der Studie „Schuldenbarometer 1. Quartal 2016“ finden Sie auf unserer Homepage unter https://www.buergel.de/...