Mit der Anpassung der Schwellenwerte der Richtlinie 2013/34/EU (Bilanz-RL) will der Gesetzgeber inflationsbedingten Auswirkungen Rechnung tragen und eine unverhältnismäßig hohe Bürokratiebelastung vermeiden. „Dies dient besonders der Deregulierung der Rechnungslegung von Kleinst- und Kleinunternehmen, die nicht ausschließlich wegen der Inflationsentwicklung den für größere Unternehmen geltenden strengeren Rechnungslegungsvorschriften sowie gegebenenfalls einer Prüfungspflicht unterliegen sollen“, erklärt Katja Nötzel, Wirtschaftsprüferin und Steuerberaterin bei Ecovis in Leipzig. Die Änderung gilt für Kapitalgesellschaften und diesen gleichgestellten haftungsbeschränkten Personenhandelsgesellschaften.

Zum 24. Dezember 2023 wurden daher die monetären Größenmerkmale Bilanzsumme und Umsatzerlöse um grundsätzlich 25 Prozent angehoben. Das Kriterium der Anzahl der Arbeitnehmer bleibt für die Bestimmung der Größenklassen unverändert. Die entsprechende Änderung der Bilanz-RL ist für Geschäftsjahre anzuwenden, die am oder nach dem 1. Januar 2024 beginnen. Die Bilanz-RL sieht – in Form eines Mitgliedstaatenwahlrechts – zusätzlich die Möglichkeit der Umsetzung bereits für am oder nach dem 1. Januar 2023 beginnende Geschäftsjahre vor. „Der Bundestag hat das Gesetz zur Umsetzung der Richtlinie (EU) inklusive der Anwendung des Wahlrechts am 22. März 2024 gebilligt.“, weiß Nötzel.

So lässt sich die Größenklasse bestimmen

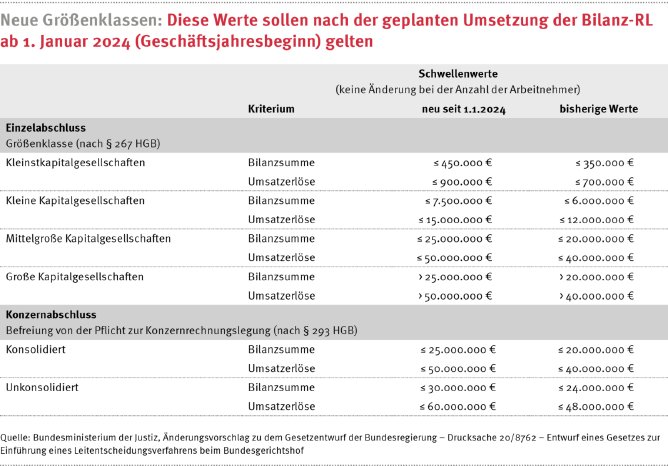

Die handelsrechtlichen Schwellenwerte zur Bestimmung der Größenkriterien oder für die größenabhängige Befreiung von der Konzernrechnungslegungspflicht sind im Handelsgesetzbuch (HGB) geregelt. Die angepassten Schwellenwerte sind in der Abbildung dargestellt.

Die Bestimmung der Größenklasse erfolgt grundsätzlich auf Basis zweier aufeinanderfolgender Geschäftsjahre, in denen zwei der drei relevanten Kriterien (Bilanzsumme, Umsatzerlöse und durchschnittliche Arbeitnehmeranzahl) einer bestimmten Größenklasse erfüllt sein müssen (§ 267 Abs. 4 HGB). Bei stark schwankenden Schwellenwerten sind mitunter auch frühere Jahre zu berücksichtigen, um die korrekte Größenklasse zu bestimmen.

Auswirkungen auf die Unternehmen und Empfehlungen

Je geringer die Größenklasseneinstufung eines Unternehmens ausfällt, desto geringer sind die Anforderungen im Rahmen der Rechnungslegungs-, Prüfungs- und Offenlegungspflichten. „Deshalb sollte eine möglichst frühzeitige Überprüfung der Größenklassifizierung stattfinden, um etwaige Erleichterungspotenziale rechtzeitig zu erkennen“, erklärt Nötzel.

Mögliche Einsparpotenziale nutzen

Beim Umfang und Detaillierungsgrad der Rechnungslegung sowie bei der Art und dem Umfang der Offenlegung können die neuen Schwellenwerte und die daraus resultierende Größenklasse zu Einsparpotenzialen führen. Für Unternehmen, die nach den bisherigen Schwellenwerten an der Grenze zu mittelgroßen Kapitalgesellschaften oder diesen gleichgestellten Unternehmen lagen, entfällt der zusätzliche Aufwand einer Erstellung des Lageberichts sowie der Prüfung des Jahresabschlusses.

Eine – wenn auch deutlich geringere – Differenzierung gilt es auch zwischen mittelgroßen und großen Gesellschaften vorzunehmen. Mittelgroße Unternehmen dürfen zum Beispiel bei der Offenlegung in der Gewinn- und Verlustrechnung ein Rohergebnis zeigen, in dem insbesondere Umsatzerlöse, sonstige betriebliche Erträge und der Materialaufwand zusammengefasst dargestellt sind. Für bisher als groß eingestufte Unternehmen entfällt auch die ab 2025 für diese Gesellschaften notwendige Nachhaltigkeitsberichterstattung nach den European Sustainability Reporting Standards (ESRS).

Tipp: Wer die ESRS anwenden muss

Das Europäische Parlament hat 2023 die European Sustainability Reporting Standards (ESRS) verabschiedet. Diese sind zukünftig von allen Unternehmen, die in den Anwendungsbereich der Corporate Sustainability Reporting Directive fallen, anzuwenden. Mehr dazu erfahren Sie hier: https://de.ecovis.com/ die-eu-standards-fuer-die-berichterstattung-grosser-firmen/