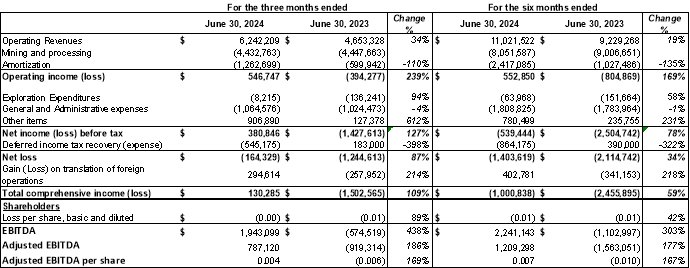

Wichtigste Finanzergebnisse des 2. Quartals 2024

- Umsatz von 6,2 Mio. $, was einem Anstieg von 31 % im Vergleich zu dem Quartal zum 31. März 2024 („Q1/2024“) bzw. von 34 % im Vergleich zu dem Quartal zum 30. Juni 2023 („Q2/2023“) entspricht.

- Betriebsergebnis von 0,5 Mio. $ im Vergleich zu einem Betriebsverlust von 0,4 Mio. $ in Q2/2023.

- Positives EBITDA von 1,9 Mio. $ und positives bereinigtes EBITDA von 0,8 Mio. $ im Vergleich zu einem negativen EBITDA von 0,6 Mio. $ und einem negativen bereinigten EBITDA von 0,9 Mio. $ in Q2/2023.

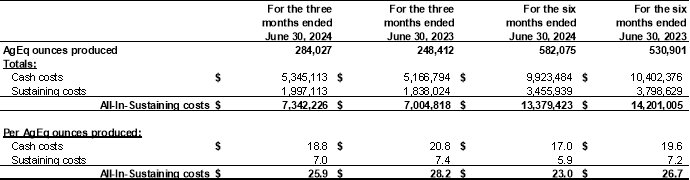

- Cash-Kosten von 18,8 $ pro produzierte Unze Silberäquivalent („AgÄq“) (1)(2) und nachhaltige Gesamtkosten (All-In-Sustaining-Costs/„AISC“) (1)(2) von 25,9 $ pro produzierte Unze AgÄq, was die anhaltenden Kapitalausgaben für die Erschließung der Bergbaueinheit Tangana widerspiegelt (0,8 Mio. $, die 2,8 $ pro produzierte Unze AgÄq zu den AISC hinzufügen).

Jose Garcia, CEO von Silver X Mining, sagt dazu: „Die Produktion bei Nueva Recuperada ist beständig und liefert verbesserte Betriebs- und Finanzergebnisse. Der Schwerpunkt unseres engagierten Team liegt nach wie vor auf der Steigerung der Produktion und der Verbesserung der Margen, was anhand der Ergebnisse des zweiten Quartals und sogar des gesamten ersten Halbjahres 2024 deutlich wird. Die Verbesserung ist sogar noch bemerkenswerter als vor einem Jahr.

Nun richtet unser Team sein Hauptaugenmerk auf die Kostensenkung: Wir prüfen die Verteilung des Erzgehalts, das Minendesign und die Möglichkeit, verschiedene Abbaumethoden an die unterschiedlichen Abbaumächtigkeiten anzupassen, um so unsere Kosten deutlich zu senken und unsere Margen zu verbessern. Wir haben vor kurzem unsere Produktionsergebnisse von 362.714 Unzen AgÄq für das 2. Quartal 2024 veröffentlicht, was der Produktion im 1. Quartal 2024 entspricht und die Stabilität und Zuverlässigkeit unseres Betriebs unter Beweis stellt. Nueva Recuperada ist weiterhin auf Kurs, um mehr als 700 Tonnen pro Tag mit guten Gehalten zu produzieren. Wir sind zuversichtlich, dass wir diese Entwicklung für den Rest des Jahres 2024 fortsetzen können und damit das Wachstum und die Wertschöpfung für unsere Aktionäre vorantreiben werden.“

Anmerkungen

- Cash-Kosts pro produzierte Unze AgÄq und AISC pro produzierte Unze AgÄq sind nicht-IFRS-konforme Finanzangaben. Diese basieren auf nicht-IFRS-konformen Finanzkennzahlen, die die keine nach IFRS vorgeschriebene standardisierte Bedeutung haben und daher nicht mit anderen Emittenten vergleichbar sind. Siehe Abschnitt „Nicht-IFRS-konforme Kennzahlen“ in dieser Pressemeldung für weitere Informationen.

- Produzierte Unzen AgÄq wurden auf Grundlage der durchschnittlichen Verkaufspreise für jedes Metall für jeden Monat berechnet, und bei den Einnahmen aus Konzentratverkäufen wird die metallurgische Ausbeute bei den Berechnungen nicht berücksichtigt, da die Metallausbeute in den Verkaufsbeträgen enthalten ist.

Bei den untenstehenden Informationen handelt es sich um Auszüge aus den ungeprüften Zwischenabschlüssen und dem Lagebericht (Management‘s Discussion and Analysis/„MD&A“) des Unternehmens, die auf der Website des Unternehmens unter www.silverxmining.com/investor#report oder bei SEDAR+ unter www.sedarplus.ca zu finden sind.

Anmerkung:

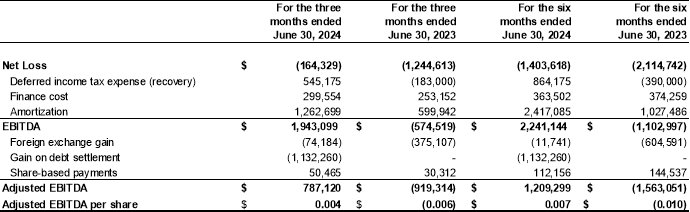

1. EBITDA, bereinigtes EBITDA und bereinigtes EBITDA pro Aktie sind nicht-IFRS-konforme Kennzahlen, die keine standardisierte Bedeutung nach den IFRS haben und daher möglicherweise nicht mit ähnlichen Kennzahlen anderer Emittenten vergleichbar sind. Weitere Informationen, einschließlich detaillierter Überleitungen zu den am direktesten vergleichbaren IFRS-konformen Kennzahlen, finden Sie unter „Nicht-IFRS-konformen Kennzahlen“ in dieser Pressemeldung und in der MD&A.

Dreimonatiger Zeitraum zum 30. Juni 2024 gegenüber Vergleichszeitraum 2023

In den drei Monaten, die am 30. Juni 2024 endeten, verzeichnete das Unternehmen:

- ein Nettoergebnis vor Steuern in Höhe von 0,4 Mio. $, verglichen mit einem Nettoverlust vor Steuern in Höhe von 1,4 Mio. $ in den drei Monaten zum 30. Juni 2023.

- ein EBITDA-Ergebnis von 1,9 Mio. $, verglichen mit einem EBITDA-Verlust von 0,6 Mio. $ in den drei Monaten bis zum 30. Juni 2023.

- ein bereinigtes EBITDA-Ergebnis von 0,8 Mio. $ gegenüber einem bereinigten EBITDA-Verlust von 0,9 Mio. $ in den drei Monaten bis zum 30. Juni 2023.

Der Anstieg des Ergebnisses im aktuellen Berichtszeitraum war in erster Linie auf höhere Betriebseinnahmen aus dem Verkauf der Mineralproduktion in Höhe von 6,2 Mio. $ im Vergleich zu 4,7 Mio. $ im vorherigen Zeitraum (Anstieg um 1,5 Mio. $) sowie auf einen Gewinn aus der Begleichung von Schulden in Höhe von 1,1 Mio. $ gegenüber null $ im vorangegangenen Zeitraum zurückzuführen, netto mit einem Anstieg der Umsatzkosten von 5,6 Mio. $ im Vergleich zu 5,0 Mio. $ im vorangegangenen Zeitraum (Anstieg von 0,6 Mio. $) und teilweise ausgeglichen durch einen Rückgang der Wechselkursgewinne von 0,1 Mio. $ im Vergleich zu 0,4 Mio. $ im vorangegangenen Zeitraum (Rückgang von 0,3 Mio. $).

Sechsmonatiger Zeitraum zum 30. Juni 2024 gegenüber Vergleichszeitraum 2023

In den sechs Monaten, die am 30. Juni 2024 endeten, verzeichnete das Unternehmen:

- einen Nettoverlust vor Steuern von 0,5 Mio. $ gegenüber einem Nettoverlust vor Steuern von 2,5 Mio. $ in den sechs Monaten zum 30. Juni 2023.

- ein EBITDA-Ergebnis von 2,2 Mio. $ gegenüber einem EBITDA-Verlust von 1,1 Mio. $ in den sechs Monaten zum 30. Juni 2023.

- ein bereinigtes EBITDA-Ergebnis von 1,2 Mio. $ gegenüber einem bereinigten EBITDA-Verlust von 1,6 Mio. $ in den sechs Monaten zum 30. Juni 2023.

Der Anstieg des Ergebnisses im aktuellen Berichtszeitraum war in erster Linie auf höhere Betriebseinnahmen aus dem Verkauf der Mineralproduktion in Höhe von 11,0 Mio. $ im Vergleich zu 9,2 Mio. $ im vorangegangenen Zeitraum (Anstieg um 1,8 Mio. $) sowie auf einen Gewinn aus der Begleichung von Schulden in Höhe von 1,1 Mio. $ im Vergleich zu null $ im vorangegangenen Zeitraum zurückzuführen, wobei die Umsatzkosten um 10,5 Mio. $ im Vergleich zu 10,0 Mio. $ in der vorherigen Periode (Anstieg von 0,5 Mio. $) stiegen.

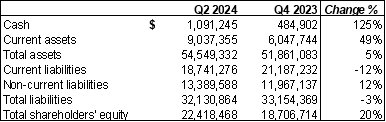

Finanzlage

Der Barmittelbestand stieg während des Zeitraums um 0,6 Mio. $, was auf die Privatplatzierung zurückzuführen ist und teilweise durch den Mittelabfluss aus der fortgesetzten Erschließung der Bergbaueinheit Tangana ausgeglichen wurde. Am 12. April 2024 schloss das Unternehmen seine nicht vermittelte Privatplatzierung mit einem Bruttoerlös von 5,0 Mio. C$ ab. Das Unternehmen verwaltet die bestehenden Verbindlichkeiten weiterhin aktiv durch den durch die Betriebstätigkeiten generierten Cashflow und/oder durch andere verfügbare Finanzierungsquellen, um sein Working Capital weiter zu verbessern.

Betriebsergebnisse

Anmerkungen:

- Durchschnittlich erzielter Preis, Produktionskosten pro verarbeitete Tonne, verkauftes AgÄq, Investitionskosten pro produzierte Unze AgÄq und gesamte Unterhaltskosten pro produzierte Unze AgÄq sind keine Kennzahlen gemäß den IFRS, haben keine standardisierte Bedeutung gemäß den IFRS und sind daher möglicherweise nicht mit ähnlichen Kennzahlen anderer Ausgeber vergleichbar. Für weitere Informationen, einschließlich detaillierter Abgleichungen mit den am direktesten vergleichbaren IFRS-Kennzahlen, siehe „Nicht-IFRS-konforme Kennzahlen“ in dieser Pressemitteilung und im Lagebericht.

- Die verarbeiteten und produzierten Unzen AgÄq wurden auf Basis aller verarbeiteten und produzierten Metalle und der durchschnittlichen Verkaufspreise der einzelnen Metalle für jeden Monat des Berichtszeitraums berechnet. Bei den Umsätzen aus Konzentratverkäufen werden die metallurgischen Gewinnungsraten bei den Berechnungen nicht berücksichtigt, da die Metallgewinnungsraten in den Verkaufszahlen enthalten sind.

- Der durchschnittlich erzielte Preis entspricht dem Durchschnittspreis für jedes Metall im Monat nach der Lieferung, der zur Berechnung des endgültigen Werts des in einem bestimmten Monat gelieferten Konzentrats vor etwaigen Abzügen angewendet wird.

Das Unternehmen hat bestimmte Finanzkennzahlen, die nicht den Bestimmungen der IFRS entsprechen, in diese Pressemitteilung aufgenommen, wie im Folgenden erörtert wird. Das Unternehmen ist der Auffassung, dass diese Kennzahlen – zusätzlich zu den gemäß den IFRS erstellten Kennzahlen – Investoren eine bessere Möglichkeit bieten, die zugrunde liegende Leistung des Unternehmens zu bewerten. Diese Kennzahlen, die nicht den Bestimmungen der IFRS entsprechen, sollen zusätzliche Informationen bereitstellen und nicht separat oder als Ersatz für Leistungskennzahlen gemäß IFRS erachtet werden. Diese basieren auf Finanzkennzahlen, haben keine gemäß den IFRS vorgeschriebene standardisierte Bedeutung und sind daher möglicherweise nicht mit jenen anderer Emittenten vergleichbar.

Cash-Kosten, AISC, EBITDA und bereinigtes EBITDA

Das Unternehmen verwendet die Cash-Kosten, die Cash-Kosten pro produzierte Unze Silberäquivalent, die AISC, die AISC pro produzierte Unze AgÄq, EBITDA und bereinigtes EBITDA, um seine Betriebsleistung zusätzlich zu den IFRS-Kennzahlen zu messen und zu bewerten, da das Unternehmen der Auffassung ist, dass die konventionellen Leistungskennzahlen, die gemäß den IFRS erstellt werden, die Fähigkeit des Unternehmens, Cashflows zu generieren, nicht vollständig widerspiegeln. Das Unternehmen ist sich bewusst, dass bestimmte Investoren diese Kennzahlen verwenden, um die Fähigkeit des Unternehmens zur Generierung von Einnahmen und Cashflows zur Verwendung für Investitionen und andere Aktivitäten zu ermitteln. Das Management und bestimmte Investoren verwenden diese Informationen auch, um die Leistung des Unternehmens im Vergleich zu anderen Unternehmen zu bewerten, die diese Kennzahl auf ähnlicher Basis angeben.

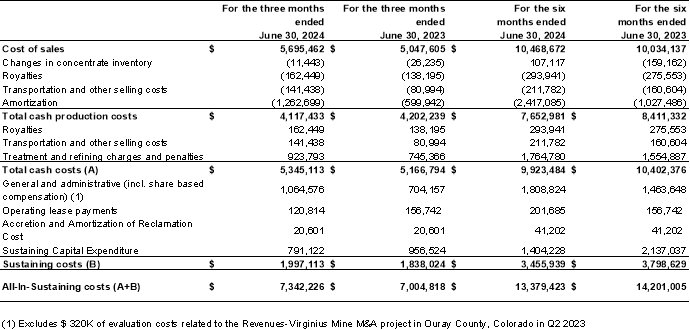

Die Cash-Kosten werden durch die Addition der Umsatzkosten und der Behandlungs- und Raffinationskosten sowie der Änderungen bei Wertverlust und Amortisation berechnet.

Die gesamten Cash-Kosten der Produktion beinhalten Umsatzkosten, Änderungen des Konzentratbestands und Änderungen bei der Amortisation, abzüglich Transport- und anderer Vertriebskosten und Lizenzgebühren. Die Cash-Kosten pro produzierte Unze Silberäquivalent werden berechnet, indem die Cash-Kosten durch die produzierten Unzen AgÄq geteilt werden.

Die AISC und die AISC pro produzierte Unze AgÄq werden auf Basis der vom World Gold Council veröffentlichten Richtlinien berechnet (und als Standard des Silver Institute verwendet). Das Unternehmen stellt die AISC auf Basis der produzierten Unzen AgÄq dar. Zur Berechnung der AISC werden die Cash-Kosten und die Unterhaltskosten addiert. Unterhaltskosten werden als Kapitalausgaben und andere Ausgaben definiert, die zur Aufrechterhaltung der aktuellen Produktion erforderlich sind. Das Management hat diese Bestimmung nach eigenem Ermessen vorgenommen.

In der nachfolgenden Tabelle werden die Cash-Kosten, die Cash-Kosten pro Unze AgÄq, die AISC und die AISC pro produzierte Unze AgÄq mit den Umsatzkosten, der am ehesten vergleichbaren IFRS-konformen Kennzahl, abgeglichen:

Die folgende Tabelle zeigt die Überleitung von Nettoverlust zu EBITDA und zum bereinigten EBITDA:

Das Unternehmen hat seine Methodik für die Berechnung der AISC im Zusammenhang mit den nachhaltigen Investitionsausgaben überarbeitet. Diese Änderung beinhaltet die Eliminierung wachstumsbezogener Kosten, um die für die Aufrechterhaltung des Bergbaubetriebs erforderlichen Ausgaben besser widerzuspiegeln. Zu Vergleichszwecken wurden auch die Werte der vorangegangenen Berichtszeiträume auf Basis der neuen Methodik neu berechnet. Aus der Änderung ergeben sich AISC von 25,9 $ für den dreimonatigen Zeitraum zum 30. Juni 2024 im Vergleich zu 28,2 $ für denselben Zeitraum im Jahr 2023 (ein Rückgang von 8,2 %) und 23,0 $ für sechsmonatigen Zeitraum zum 30. Juni 2024 im Vergleich zu 26,7 $ für denselben Zeitraum im Jahr 2023 (ein Rückgang von 13,9 %).

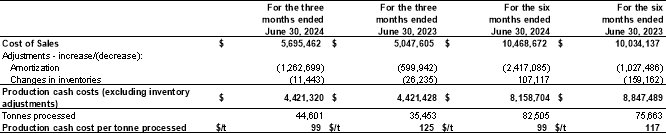

Produktionskosten pro verarbeitete Tonne

Im Folgenden wird eine Abgleichung zwischen den Produktionskosten pro Tonne (ohne Amortisation und Änderungen des Bestands) und den Umsatzkosten dargestellt. Änderungen des Bestands werden bei der Berechnung der Produktionskosten pro verarbeitete Tonne nicht berücksichtigt. Änderungen des Bestands spiegeln die Nettokosten des Konzentratbestands wider, die (i) im aktuellen Berichtszeitraum verkauft, aber in einem früheren Berichtszeitraum produziert wurden, oder (ii) produziert, jedoch im aktuellen Berichtszeitraum nicht verkauft wurden. Das Unternehmen verwendet die Produktionskosten pro verarbeitete Tonne, um seine Betriebsleistung zusätzlich zu den IFRS-Kennzahlen zu bewerten, da das Unternehmen der Auffassung ist, dass die konventionellen Leistungskennzahlen, die gemäß den IFRS erstellt werden, die Fähigkeit des Unternehmens, Cashflows zu generieren, nicht vollständig widerspiegeln. Das Management und bestimmte Investoren verwenden diese Informationen auch, um die Leistung des Unternehmens im Vergleich zu anderen Unternehmen zu bewerten, die diese Kennzahl auf ähnlicher Basis angeben.

Während des Berichtszeitraums sanken die Cash-Kosten pro Tonne mit dem Anstieg der verarbeiteten Erzmenge, die sich auf 44.601 Tonnen im 2. Quartal 2024 im Vergleich zu 35.453 Tonnen im 2. Quartal 2023 belief. Die gesamte Betriebseffizienz verbesserte sich, was zu niedrigeren Cash-Kosten pro Tonne von 99 $ im 2. Quartal 2024 gegenüber 125 $ pro Tonne im 2. Quartal 2023 führte, was einem Rückgang um 20,5 % entspricht.

Die für die Erschließung der Bergbaueinheit Tangana im Berichtszeitraum aufgewandten Kapitalausgaben waren der Hauptkostenpunkt bei den AISC. Die Investitionen in nachhaltige Kapitalausgaben werden dem Unternehmen den Zugang zu neuen Produktionsmöglichkeiten und Gebieten mit höheren Erzgehalten ermöglichen.

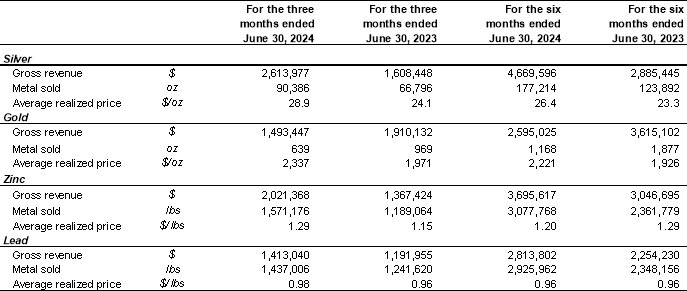

Durchschnittlich erzielter Preis

Der durchschnittlich erzielte Preis ist keine IFRS-konforme Kennzahl. Das Unternehmen verwendet den „durchschnittlich erzielten Preis pro Unze Silber“, den „durchschnittlich erzielten Preis pro Unze Gold“, den „durchschnittlich erzielten Preis pro Unze Zink“ und den „durchschnittlich erzielten Preis pro Unze Blei“, weil es davon ausgeht, dass bestimmte Investoren und Analysten diese Informationen zusätzlich zu den konventionellen, gemäß den IFRS erstellten Kennzahlen verwenden, um die Leistung des Unternehmens im Vergleich zu den „durchschnittlichen Marktpreisen“ der Metalle für den Berichtseitraum zu bewerten.

Die durchschnittlich erzielten Metallpreise stellen den Verkaufspreis des Metalls dar. Der durchschnittlich erzielte Preis entspricht dem Durchschnittspreis für jedes Metall im Monat nach der Lieferung, der zur Berechnung des endgültigen Werts des in einem bestimmten Monat gelieferten Konzentrats vor etwaigen Abzügen angewendet wird.

Vorsichtshinweis zur Produktion ohne Mineralreserven

Die Entscheidung zur Aufnahme der Produktion auf dem Projekt Nueva Recuperada und die laufenden Bergbaubetriebe des Unternehmens, auf die hier Bezug genommen wird (die „Produktionsentscheidung“ und die „Betriebe“), basieren auf Wirtschaftlichkeitsmodellen, die vom Unternehmen in Verbindung mit den Kenntnissen des Managements über das Konzessionsgebiet und die bestehende Schätzung der nachgewiesenen, angedeuteten und vermuteten Mineralressourcen im Konzessionsgebiet erstellt wurden. Die Produktionsentscheidung und der Betrieb basieren nicht auf einer vorläufigen wirtschaftlichen Bewertung, einer Vormachbarkeitsstudie oder einer Machbarkeitsstudie über die Mineralreserven, die die wirtschaftliche und technische Machbarkeit nachweisen. Dementsprechend besteht eine erhöhte Ungewissheit und ein wirtschaftliches und technisches Risiko des Scheiterns im Zusammenhang mit der Produktionsentscheidung und den Betrieben, insbesondere das Risiko, dass die Mineralgehalte niedriger als erwartet sind; das Risiko, dass zusätzliche Bauarbeiten oder laufende Bergbauarbeiten schwieriger oder teurer als erwartet sind, und die Produktions- und Wirtschaftsvariablen können aufgrund des Fehlens eines aktuellen NI 43-101-konformen technischen Berichts, der die wirtschaftliche und technische Rentabilität nachweist und die Klassifizierung einiger nachgewiesener und angedeuteter Ressourcen als Mineralreserven ermöglicht, erheblich schwanken.

Weitere Einzelheiten zu den Finanzergebnissen und zur Überleitung der nicht-IFRS-konformen Leistungskennzahlen des Unternehmens auf die am ehesten vergleichbare IFRS-Kennzahl finden Sie in den MD&A des Unternehmens. Die vollständige Version des ungeprüften Zwischenabschlusses und der dazugehörigen Management Discussion and Analysis kann auf der Website des Unternehmens unter www.silverxmining.com und auf SEDAR+ unter www.sedarplus.ca eingesehen werden. Alle Finanzinformationen wurden in Übereinstimmung mit den International Financial Reporting Standards („IFRS“) erstellt und alle Dollarbeträge sind in US-Dollar angegeben, sofern nicht anders angegeben.

Qualifizierter Sachverständiger

Herr A. David Heyl, B.Sc., C.P.G., ist ein qualifizierter Sachverständiger im Sinne der Vorschrift NI 43-101 und hat den fachlichen Inhalt dieser Pressemeldung für Silver X geprüft und genehmigt. Herr A. David Heyl ist ein Berater von Silver X Mining Corp.

Über Silver X Mining Corp.

Silver X ist ein wachstumsstarker Silberentwickler und -produzent. Das Unternehmen ist Eigentümer des Silberreviers Nueva Recuperada mit einer Fläche von mehr als 20.000 Hektar in Zentralperu und produziert Silber, Gold, Blei und Zink aus seinem Projekt Tangana. Wir bauen ein erstklassiges Silberunternehmen auf, mit dem Ziel, durch die Konsolidierung und Erschließung unterbewerteter Aktiva, die Abgrenzung zusätzlicher Ressourcen und die Steigerung der Produktion für alle Beteiligten herausragenden Mehrwert zu schaffen und und gleichzeitig nach sozialer und ökologischer Exzellenz zu streben. Für weitere Informationen besuchen Sie unsere Website www.silverxmining.com.

FÜR DAS BOARD

José M. García

President und CEO

Nähere Informationen erhalten Sie über:

David Gleit

Chief Financial Officer

+1 778 323 0959

E: d.gleit@silverxmining.com

SILVER X MINING CORP.

Suite 1012 - 1030 West Georgia Street

Vancouver, BC

V6E 2Y3

Die TSX Venture Exchange und deren Regulierungsorgane (in den Statuten der TSX Venture Exchange als Regulation Services Provider bezeichnet) übernehmen keinerlei Verantwortung für die Angemessenheit oder Genauigkeit dieser Meldung.

Vorsorglicher Hinweis in Bezug auf „zukunftsgerichtete“ Informationen

Diese Pressemitteilung enthält „zukunftsgerichtete Informationen“ im Sinne der geltenden kanadischen Wertpapiergesetze („zukunftsgerichtete Informationen“). Im Allgemeinen können zukunftsgerichtete Informationen durch die Verwendung von zukunftsgerichteten Begriffen wie „plant“, „erwartet“ oder „erwartet nicht“, „wird erwartet“, „Budget“, „geplant“, „schätzt“, „prognostiziert“, „beabsichtigt“, „voraussichtlich“ oder „voraussichtlich nicht“ oder „glaubt“ bzw. Abwandlungen solcher Wörter und Phrasen identifiziert werden oder besagen, dass bestimmte Maßnahmen, Ereignisse oder Ergebnisse ergriffen werden, eintreten oder erreicht werden „können“, „könnten“, „würden: oder „werden“. Alle Informationen in dieser Pressemeldung mit Ausnahme von Aussagen über aktuelle oder historische Tatsachen sind zukunftsgerichtete Informationen. Zu den zukunftsgerichteten Informationen in dieser Pressemitteilung gehören unter anderem Explorationspläne, Betriebsergebnisse, erwartete Leistungen im Silberprojekt Recuperada (das „Projekt“), die Fähigkeit der neuen Zonen auf dem Projekt, die Produktion in der Anlage Nueva Recuperada des Unternehmens kurzfristig zu unterstützen, die Einschätzung des Unternehmens, dass das Unternehmen in der Bergbaueinheit Tangana einen wirtschaftlichen Abbau betreiben kann, und die erwarteten finanziellen Leistungen des Unternehmens.

Im Folgenden sind einige der Annahmen aufgeführt, auf denen zukunftsgerichtete Informationen beruhen: dass sich die allgemeinen geschäftlichen und wirtschaftlichen Bedingungen nicht wesentlich nachteilig verändern werden; dass die Nachfrage nach den von uns produzierten Rohstoffen und die Preise stabil bleiben oder sich verbessern; dass die behördlichen und staatlichen Genehmigungen, Zulassungen und Verlängerungen rechtzeitig erteilt werden; dass das Unternehmen keine wesentlichen Unfälle, Arbeitskonflikte oder Ausfälle von Anlagen oder Ausrüstungen oder andere wesentliche Störungen im Betrieb des Unternehmens auf dem Projekt und in der Anlage Nueva Recuperada erleiden wird; die Verfügbarkeit von Finanzmitteln für den Betrieb und die Erschließung; die Fähigkeit des Unternehmens, Ausrüstungen und Betriebsmittel in ausreichender Menge und rechtzeitig zu beschaffen; dass die Schätzungen der Ressourcen auf dem Projekt und die geologischen, betrieblichen und preislichen Annahmen, auf denen diese und die Betriebsabläufe des Unternehmens beruhen, sich in einem vernünftigen Rahmen bewegen (auch in Bezug auf Größe, Gehalt und Gewinnung); die Fähigkeit des Unternehmens, qualifiziertes Personal und Board-Mitglieder anzuwerben und zu halten; und die Fähigkeit des Managements, strategische Ziele umzusetzen.

Zukunftsgerichtete Informationen unterliegen bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, die dazu führen können, dass sich die tatsächlichen Ergebnisse, Aktivitäten, Leistungen oder Erfolge des Unternehmens erheblich von jenen unterscheiden, die in solchen zukunftsgerichteten Informationen zum Ausdruck gebracht oder impliziert wurden, einschließlich, aber nicht beschränkt auf jene Risiken, die in den Jahres- und Zwischenlageberichten (MD&A) des Unternehmens und in seinen öffentlichen Dokumenten, die von Zeit zu Zeit auf www.sedarplus.ca veröffentlicht werden, beschrieben werden. Zukunftsgerichtete Aussagen beruhen auf den Meinungen und Schätzungen des Managements zum Zeitpunkt der Abgabe dieser Aussagen. Obwohl das Unternehmen versucht hat, wichtige Faktoren zu identifizieren, die dazu führen könnten, dass die tatsächlichen Ergebnisse wesentlich von den in den zukunftsgerichteten Informationen enthaltenen abweichen, kann es andere Faktoren geben, die dazu führen, dass die Ergebnisse nicht so ausfallen wie erwartet, geschätzt oder beabsichtigt. Es kann nicht garantiert werden, dass sich solche Informationen als zutreffend erweisen, da die tatsächlichen Ergebnisse und zukünftigen Ereignisse erheblich von den in solchen Aussagen erwarteten abweichen können. Dementsprechend sollten sich die Leser nicht in unangemessener Weise auf zukunftsgerichtete Informationen verlassen. Das Unternehmen verpflichtet sich nicht, zukunftsgerichtete Informationen zu aktualisieren, es sei denn, dies geschieht in Übereinstimmung mit den geltenden Wertpapiergesetzen.

Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung für den Inhalt, die Richtigkeit, die Angemessenheit oder die Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Bitte beachten Sie die englische Originalmeldung auf www.sedarplus.ca, www.sec.gov, www.asx.com.au/ oder auf der Firmenwebsite!

Übermittelt durch das IRW-Press News-Service der IR-WORLD.com Finanzkommunikation GmbH

Für den Inhalt der Mitteilung bzw. des Research ist alleine der Ersteller der Nachricht verantwortlich. Diese Meldung ist keine Anlageberatung oder Aufforderung zum Abschluss bestimmter Börsengeschäfte.