Davon unbeeindruckt feierte der DAX ein Rekordhoch nach dem anderen – 16 an der Zahl in den ersten zehn Wochen des Jahres. 6,3 Prozent beträgt das Plus für den Deutschen Leitindex mittlerweile seit Beginn 2024. Diese Diskrepanz zwischen Wirtschaftsdaten und Indexperformance hat gute Gründe. Daher ist es an der Zeit, mit einigen Missverständnissen rund um den DAX aufzuräumen.

Missverständnis 1: Der DAX ist ein Abbild der deutschen Wirtschaft

Daran ist zwar nicht alles falsch, aber vieles. Dass die wirtschaftliche Dynamik in Deutschland und die Entwicklung des DAX oft nicht im gleichen Takt spielen, ist bekannt – das gibt es durchaus auch in anderen Ländern. Ursache dafür ist, dass die Unternehmen des DAX weite Teile ihres Umsatzes nicht in Deutschland erwirtschaften. De facto werden rund 40 Prozent der Erlöse in der Eurozone inklusive Deutschlands erzielt, bei Konzernen wie etwa SAP oder Siemens ist der Anteil deutlich geringer.

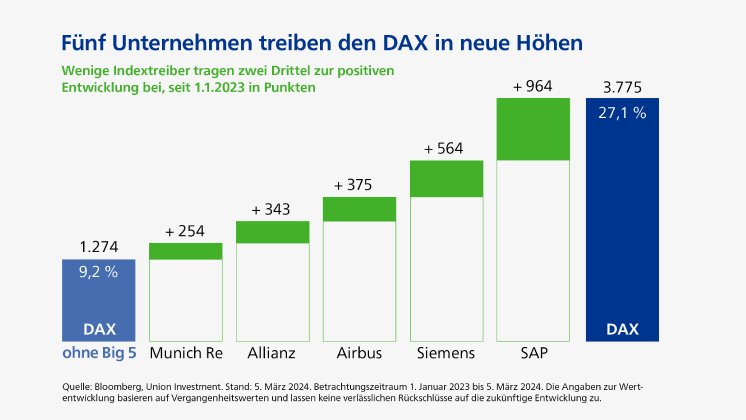

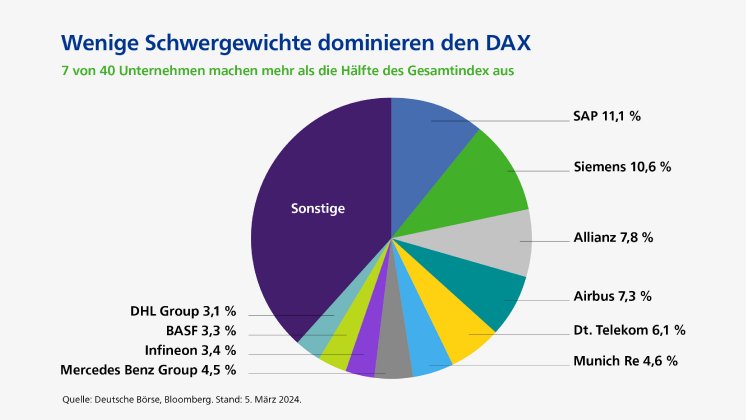

Ein weiterer Punkt kommt noch dazu – und der erklärt, warum der DAX sich so viel besser entwickelt als die hiesige Wirtschaft. Den Ton im deutschen Leitindex geben in der aktuellen Hausse nur wenige Konzerne an. Der Walldorfer Softwarekonzern SAP beispielsweise hat mittlerweile ein Gewicht von knapp elf Prozent im DAX. Gemeinsam mit den Indexschwergewichten Siemens und Airbus gehen 75 Prozent der Kurssteigerungen aus diesem Jahr auf die Rechnung von diesen drei Konzernen. Von deutlichen Kursgewinnen ist in der Breite hingegen eher wenig zu sehen. Nur acht Unternehmen der insgesamt 40 Unternehmen liegen seit Jahresbeginn zweistellig vorne – und nur eine knappe Mehrheit verzeichnet überhaupt ein Plus.

Missverständnis 2: Der deutsche Leitindex ist durch seine Unwucht für professionelle Investoren ungeeignet

Das ist falsch. Der DAX ist vielmehr ein spezielles Gebilde und daher mit anderen Indizes nur schwer zu vergleichen. Man muss ihn zu nehmen wissen und mitunter die Gewichtung selbst nachkalibrieren. Gleichzeitig bietet der Index durchaus Vorteile. Der DAX ist durch die regelmäßigen Anpassungen immer up to date. Das bedeutet: Auch wenn dort Unternehmen vertreten sind, die sich momentan schwertun, muss das Anleger nicht notwendigerweise abschrecken. Durch die regelmäßigen Anpassungen im März und September verlieren die Unternehmen sukzessive an Gewicht und gewinnen es aber auch wieder, wenn ihre Relevanz steigt. Das gilt zwar auch für andere Aktienindizes, kommt aber besonders zum Tragen, je weniger Titel das Börsenbarometer enthält. Beispielsweise hat die Aktie von Bayer zuweilen zehn Prozent in DAX ausgemacht. Momentan sind es noch knapp über zwei Prozent. Das kommt nicht von ungefähr. Es läuft gerade nicht so gut für das Pharma- und Chemieunternehmen.

Es gibt aber in der Tat ein Argument, warum professionelle Investoren mit dem DAX ihre Probleme haben: die sogenannte Kappungsgrenze. Sie wird für Indexmitglieder mit der nächsten Anpassung zum 18. März dieses Jahres von 10 auf 15 Prozent pro Einzeltitel angehoben. Demgegenüber dürfen Fondsmanager in ihren aktiv gemanagten Portfolios nicht mehr als zehn Prozent eines Unternehmens halten. Da der DAX, ein oft genutzter Vergleichsindex für Investmentfonds mit deutschen Aktien, nun die höhere Gewichtung ermöglicht, fällt es Fondsmanagern schwerer, sich an dem Index zu orientieren und einen Mehrwert für die Anleger zu erwirtschaften. Eine Vergleichbarkeit von Index und aktiv gemanagten Fonds ist aufgrund der unterschiedlichen Gewichtungen dann nicht mehr gegeben.

Missverständnis 3: Mit 40 Unternehmen ist das Börsenbarometer diverser aufgestellt als früher

Da gibt es ein klares Jein. Zwar umfasst der Aktienindex seit September 2021 mittlerweile 40 statt 30 Unternehmen, aber die Gewichtung zehn zusätzlicher Titel macht de facto keinen Unterschied. Die zehn kleinsten Konzerne gemeinsam haben bei weitem nicht das Gewicht eines DAX-Dickschiffs wie SAP – sie stehen nur für rund 115 Milliarden des gesamten Unternehmenswerts der 40 DAX-Mitglieder. Der liegt bei rund 1,8 Billionen Euro. Salopp gesagt: Wenn die SAP-Aktie einen schlechten Monat hat, dann wird Zalando mit einem Indexgewicht von 0,3 Prozent den DAX auch nicht retten. Nichtsdestotrotz hat die Aufstockung den DAX breiter gemacht. Womöglich findet sich unter den kleineren Unternehmen auch das eine oder andere, dass in den kommenden Jahren zum Schwergewicht reift. Zudem hat die DAX-Anpassung durchaus einige sehr nennenswerte Konzerne in den Leitindex gespült, die vorher aus anderen Gründen nicht vertreten waren. Weil Airbus-Aktien vornehmlich in Paris gehandelt wurden, musste der deutsch-französische Luftfahrtkonzern trotz einer Marktkapitalisierung von seinerzeit rund 90 Milliarden Euro lange im MDAX verharren – das hat sich durch die DAX-Erweiterung geändert.

Allerdings war die Diversifizierung nicht der einzige Grund für die DAX-Reform. Die häufigen Wechsel im Index wirken sich nicht mehr so stark aus. Zudem haben durch die Aufstockung auch Unternehmen eine Chance auf den Aufstieg, die bisher aufgrund der Auswahlkriterien zu klein waren. Und durch die neue Regel, nach der die DAX-Mitglieder profitabel sein müssen, ist die Qualität der enthaltenen Konzerne nach September 2021 im Schnitt besser. Der deutsche Leitindex hat unter dem Strich durch die Reform profitiert.

Missverständnis 4: Der DAX ist auch nach seiner Reform immer noch zu zyklisch

Hier schwingt oft die Kritik mit, dass sich der Index mit der globalen oder der deutschen Konjunktur bewegt. Läuft es für die deutsche Exportwirtschaft, geht es dem Index und seinen Anlegern gut. Das mag früher zutreffend gewesen sein, als die großen Konzerne im DAX noch BASF und Daimler hießen. Schaut man sich heute die ersten Adressen an, dann sind das eher ausgewogene Konzerne: SAP ist als Softwarehaus wenig zyklisch, Airbus und die Münchner Rück sind auch weitgehend unabhängig von konjunkturellen Entwicklungen. Selbst Siemens als Schwergewicht hat zwar zyklische Sparten, aber weite Teile des Geschäfts, die beispielsweise mit der Energiewende und der Transformation der Wirtschaft zu tun haben, sind das eben nicht. Dass der DAX weniger zyklisch ist als gedacht, liegt zum einen an der erfolgten Anpassung des Börsenbarometers, aber auch an der Umstellung der Geschäftsmodelle in den einzelnen Konzernen. Wer Probleme hat, sich auf die veränderte globale Wirtschaft einzustellen, fällt zurück. Das ist sicherlich einer der Gründe, warum die Chemie- und Pharmariesen Bayer und BASF – einst für fast 20 Prozent des DAX verantwortlich – mittlerweile bei einem gemeinsamen Indexgewicht von weniger als sechs Prozent liegen. Statt den deutschen Leitindex immer noch als zu zyklisch einzustufen, kann man mittlerweile eher sagen: Der DAX geht mit der Zeit.

Fazit:

Wenn man die Missverständnisse mal aus dem Weg geräumt hat, dann sieht man im DAX nicht nur einen Index, mit dem auch der Profi durchaus arbeiten kann. Man sieht darüber hinaus eine ganze Reihe von attraktiven Unternehmen mit starken Geschäftsmodellen, die die Zeichen der Zeit erkannt haben. Beispielsweise der Mischkonzern Siemens, der für viele Fragen der Zeit Lösungen bereitstellt. Oder der oft genannte IT-Riese SAP, der den Weg in Richtung Cloud sehr überzeugt und überzeugend verfolgt. All das bekommt man im DAX für ein Kurs-Gewinn-Verhältnis von 12,4.

Das soll nicht heißen, dass die Zeiten nicht anspruchsvoll sind. Mit der Transformation der Wirtschaft, dem Reformstau in Deutschland und der Energiekrise gibt es eine Reihe von schwerwiegenden Herausforderungen, denen sich die deutschen Unternehmen stellen müssen. Die 40 DAX-Konzerne sind unterschiedlich weit in der Bewältigung ihrer Hausaufgaben. Die besten haben sie erledigt und können sich neuen Themen zuwenden. Aber auch Unternehmen aus der Basischemie, etwa BASF, arbeiten daran. Sie stellen sich um und reduzieren ihre Überkapazitäten, um künftig wieder eine gewichtigere Rolle zu spielen. Ebenso ist im vielgeschmähten Automobilsektor eine anziehende Nachfrage zu erkennen, wenn auch die Konkurrenz in Sachen E-Mobilität erstmal auf die Überholspur gewechselt ist.

Dass der DAX einen starken Jahresauftakt hatte, bedeutet nicht, dass die Probleme überwunden sind. Aber es zeigt, dass es auch in kritischen Phasen Gewinner gibt – nicht nur, aber auch im DAX.