Starkes Beschäftigungswachstum

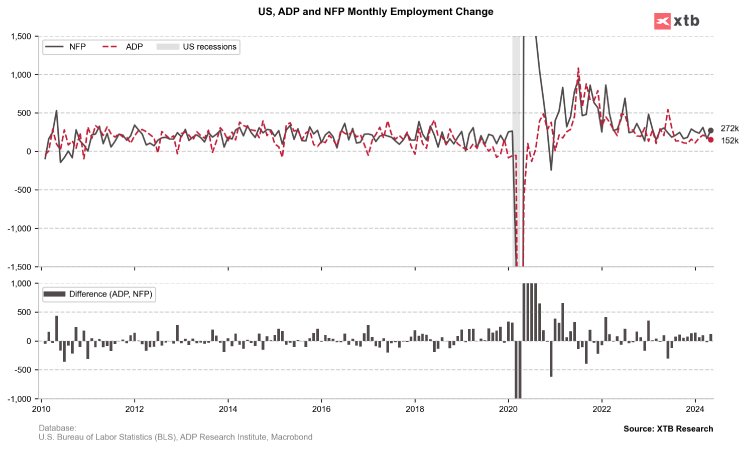

Die Beschäftigung im nichtlandwirtschaftlichen Sektor stieg um 272.000 an. Der heutige Wert lag fast 100.000 höher als der Marktkonsens, der einen Wert von 175.000 prognostiziert hatte. Dies ist auch deutlich mehr als der ADP-Bericht. Der NFP-Wert, der im April unter dem ADP-Wert lag, war ein Ausreißer, da ADP seit vielen Monaten den NFP-Wert unterschätzt hatte. Erwähnenswert ist auch, dass die NFP-Messung in ein „Plateau“ der monatlichen Beschäftigungsveränderungen passt. Es gibt keinen sichtbaren Trend, wie dies in den Jahren 2021, 2022 und im ersten Teil des Jahres 2023 der Fall war. Sie ähnelt eher den Jahren vor der Einführung der COVID, als die Werte zwischen 150 000 und 250 000 lagen. Derzeit liegt diese Spanne nur geringfügig höher.

Starkes Lohnwachstum

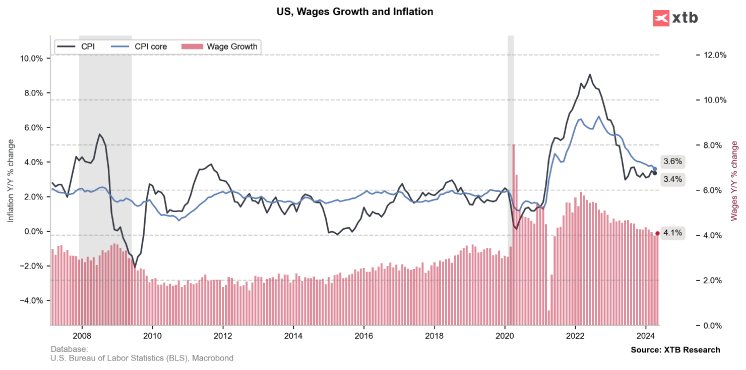

Der Anstieg der Beschäftigung führt zwar nicht unbedingt zu einem höheren Inflationsdruck, doch wirken sich höhere Löhne sicherlich positiv auf das Preiswachstum aus. Nach mehreren Monaten des kontinuierlichen Rückgangs beobachten wir eine recht deutliche Erholung der Lohnwachstumsdynamik. Auf Jahresbasis ist ein Anstieg von 3,9 % auf 4,1 % im Jahresvergleich zu verzeichnen. Auf monatlicher Basis beträgt diese Dynamik bereits 0,4 % gegenüber dem Vormonat, verglichen mit dem vorherigen Wert von 0,2 % gegenüber dem Vormonat. Obwohl der Trend bei den Löhnen nach wie vor rückläufig ist, entfernt sich die Dynamik von dem gewünschten Niveau von +/- 3,0 % pro Jahr, was mit dem Inflationsziel der Fed im Einklang stehen würde.

TRADING zu den NFPs ?!

Börse ohne Glaskugel zum US Arbeitsmarktbericht, 07.06.24

Weitere Messwerte über 4 % könnten die Wahrnehmung der restriktiven Geldpolitik verändern, zumal die Fed großen Wert auf die Kerninflation legt.

Rückläufige Nachfrage nach Arbeitsplätzen?

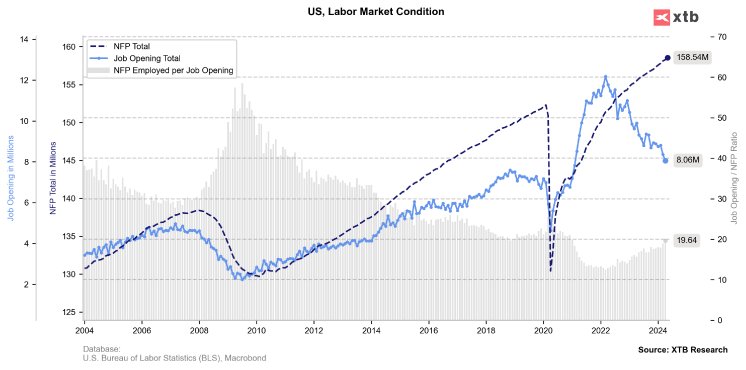

Es gibt noch ein weiteres Problem, das zu beachten ist. Der jüngste JOLTS-Bericht zeigt einen weiteren deutlichen Rückgang der offenen Stellen. Die Zahl der offenen Stellen sank auf etwa 8 Millionen. Das ist deutlich weniger als der Höchststand von 12 Millionen, aber höher als das Niveau vor der Pandemie von etwa 6-7 Millionen. Betrachtet man jedoch den Trend von 2010 bis 2020, so scheint die aktuelle Zahl der offenen Stellen relativ gering zu sein, während die Beschäftigung weiter steigt. Es mag zwar eine leichte Abkühlung auf dem Arbeitsmarkt geben, aber sicher nicht eine, die zu einem Einbruch der Beschäftigung führen könnte.

Höhere Arbeitslosenquote

Interessanterweise ist die Arbeitslosenquote inmitten all dieser Entwicklungen wieder auf 4,0 % gestiegen, was dem von der Fed erwarteten Niveau entspricht. Die Erwerbsquote sank jedoch um 0,2 Prozentpunkte auf 62,5 %. Dies ist zwar kein Rezessionssignal, aber es ist dennoch erwähnenswert.

Erhebliche Diskrepanz zwischen den Berichten

Seit einiger Zeit wird von einer erheblichen Diskrepanz zwischen dem NFP-Bericht (Unternehmensumfragen) und dem Bericht über die Haushaltsumfrage (aus der die Arbeitslosenquote abgeleitet wird) gesprochen. Der Haushaltsumfrage zufolge ist die Beschäftigung im Mai um mehr als 400.000 zurückgegangen! Natürlich sollte man bedenken, dass der NFP-Bericht das Ergebnis eines Modells ist, in dem der Anpassungsfaktor für Geburten und Sterbefälle eine immer größere Rolle spielt. Dennoch ist die Diskrepanz sehr groß. Auf der einen Seite haben wir einen sehr starken Arbeitsmarkt mit einem weiteren starken Anstieg der Beschäftigung und des Lohnwachstums, auf der anderen Seite einen deutlichen Rückgang der Zahl der Beschäftigten. Was spiegelt den Zustand der Wirtschaft besser wider?

Was bedeutet der Bericht für die Fed?

Wäre der Lohnzuwachs nicht gewesen, hätte der Bericht wahrscheinlich nicht viel an der Wahrnehmung der Lage auf dem Arbeitsmarkt geändert. Die Fed schaut auf viele Indikatoren, aber selbst wenn wir im NFP-Bericht im Juni einen Rückgang der Beschäftigung sehen würden, ist eine Zinssenkung im Juli praktisch unmöglich. Der September wird wahrscheinlich im Spiel bleiben, obwohl dies von den Inflationswerten abhängen wird. Dennoch dürfte der Bericht zu einem anhaltenden Anstieg der Anleiherenditen führen, die auf lange Sicht hoch bleiben werden. Die Fed dürfte die erwarteten Zinssätze (Punktdiagramm) deutlich ändern, was sich auf die Wall Street und den US-Dollar auswirken könnte.

DER DEUTSCHE LEITINDEX

- DURCHGEHEND niedriger Zielspread von nur 1,2 Punkten in der langen Handelssession von 08 bis 22 Uhr! Viele andere Broker haben einen günstigen Spread nur von 09 bis 17:30 Uhr...

- Ohne zusätzliche Orderkommission!

- Mini CFDs, Handel ab 0,01 Kontrakten

- Hier informieren!

Der Autor (m/w/d) kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Risikohinweis

CFDs sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.